-

[PLTR]팔란티어 주가전망, 과연 적자인데 사도 될까?(ft.저/고평가 판단)돈버는 꿀팁들 2021. 4. 20. 23:57

아래 글은 주식 투자 전문가가 작성하는 글이 아니며, 개인 투자자가 투자 판단을 위해 분석/조사 목적으로 정리한 글입니다. 제 글에 해당 기업의 모든 정보가 담겨 있지는 않으나, 최대한 객관적인 자료에 기반했으니 참고하시기 바랍니다.

모튼 투자 판단의 최종적인 책임은 여러분 자신에게 있음을 명심하시고, 재미있게 봐주시면 감사하겠습니다.

안녕하세요, 인생은핏,LIF입니다.

[공지] 인생은핏 LIF 활용법

안녕하세요? 인생은 핏, LIF입니다. 먼저, 제 블로그에 방문해주셔서 정말 감사합니다. 해당 블로그는 인생은 4가지 핏을 갖출 때 성공한다고 믿는 LIF(리프)라는 가칭의 제가 운영하는 블로그입니

lifeisfit.tistory.com

오늘은 다소 비밀스럽고, 특이한 기업인 데이터분석 및 보안 기업, '팔란티어 테크놀로지스(Palantir Technologies)'에 대한 얘기를 해보려 합니다. 티커는 [PLTR]입니다.

글의 진행순서는 아래와 같습니다.

1) [PLTR]팔란티어 사업분석(무엇으로 돈을 버는 회사인가)

2) [PLTR]팔란티어 재무분석(실적 및 투자지표)

3) [PLTR]팔란티어 주가전망(투자의견)

바로 시작하겠습니다.

1) [PLTR]팔란티어 사업분석

출처 팔란티어 공식홈페이지 팔란티어는 페이팔 창업자 중 한 명인 피터 틸이 페이팔에 적용했던 사기 방지 프로그램에서 아이디어를 얻어 설립한 데이터 분석 회사입니다.

하지만 단순히 빅데이터 분석만 하는 데에 그치지 않고, CIA와 같은 정부기관의 투자를 받아 정부기관 및 기업들을 대상으로 커스터마이징된 분석 서비스를 제공하고 있습니다.

뭐... 팔란티어라는 이름은 영화 '반지의 제왕'의 간달프라는 마법사의 수정구슬에서 이름을 따왔다는 것 정도는 아실 거라 생각하지만...그렇게 중요한 대목은 아닙니다. 은유적인 표현일 뿐이니까요.

이러한 팔란티어의 고객군은 크게 2갈래로 나뉘며, 각각 정부기관(CIA, FBI, 국방부, 미육군, 공군 등)과 민간 기업이 2가지 고객군입니다. 참고로, 최초 외부 투자자가 CIA의 벤처캐피탈 담당 조직이었던 인큐텔(In-Q-Tel)이었습니다.

현재는 민간기업에서 발생하는 매출이 전체 매출액 중 50% 수준이라 방산 기업 이상의 의미를 가지는 기업이라 할 수 있습니다. 구체적인 제공 서비스는 아래 3가지 입니다.

제품1. 팔란티어 고담(Palantir Gotham) - 정부기관 및 보안 관련 제품

팔란티어 고담(GOTHAM) /출처 팔란티어 테크놀로지스 공식홈페이지 먼저, 팔란티어 고담(GOTHAM)은 팔란티어의 본래 설립 목적이었던 비일상적인 패턴을 분석해 범죄자를 발견하거나(실제로 오사마 빈라덴 추적 작전 과정에서 팔란티어가 기여했다고 합니다) 사기 행위를 발견하는 데에 도움을 주는 서비스입니다.

주로 정부기관들의 수요가 많아 보이는데, 제 생각에는 간편 결제 시장 및 코인 시장, 금융시장의 확대 등에 힘입에 보안 이슈가 부각될 것이기에 팔란티어 고담 제품은 그 활용도가 높아질 것 같습니다.

테러조직 검거, 자금 세탁 방지, 밀수 추적, 식품 관련 질병 추적 등에도 활용하고 있다고 합니다.

다만, 고객사별로 맞춤형 서비스를 제공하고 있어, 인력비나 영업비용이 상당히 클 수 밖에 없는 구조입니다. 자동화를 하지 않고서는 비용을 줄일 수 없고, 단가를 낮출 수 없으니 말입니다.

반면에 보안 기업의 특성상, 그리고 팔란티어의 기존 고객 레퍼런스(다수 미국 정부기관)를 보건데, 한 번 고객사가 된 곳은 향후에도 락인될 가능성이 높기 때문에, 한 고객사에 대한 비용은 줄고, 유지 보수, 업그레이드 등으로 단가를 높일 수 있을 것으로 전망합니다.

제품2. 팔란티어 파운드리(Palantir Foundry) - 민간기업 대상 제품

팔란티어 파운드리(FOUNDRY) /출처 팔란티어 테크놀로지스 공식홈페이지 두 번째 제품은 팔란티어 파운드리(FOUNDRY)입니다. 민간기업을 대상으로 하는 제품이며, 사실상 민간기업이 보유한 산재된 데이터들을 하나의 플랫폼으로 집약해서 플랫폼을 만들어주는 서비스입니다.

대표적인 고객사로는 에어버스(Airbus)가 있으며, SKYWISE라는 산업데이터 플랫폼을 출시하면서 운항 항공기 생성 데이터 기반의 예측적 유지보수 서비스를 제공한 바 있습니다,

이외에도 빅데이터 분석을 통한 제약회사의 임상 실험 기간의 단축, 제조기업의 효율적 공정 수입 및 품질관리, 타겟 광고 효과 증대, 결제 데이터 분석을 통한 구매자 유지 및 카드 이용자의 보안 및 사고 방지 등에도 활용되고 있는 서비스입니다.

파운드리 외에도 '팔란티어 메트로폴리스(Metropolis)라는 서비스도 있는데, 기존의 고객사였던 일부 금융사는 계속해서 팔란티어 서비스를 이용 중이라 합니다.

메트로폴리스는 개체들이 보유한 다양한 시간적 특성과 그에 연관되는 시계열적 사건을 기존으로 다른 개체와 연결 짓는 과정을 거치면서 연결된 데이터들을 분석하여 실제 세계의 사건 조사를 돕는 서비스입니다. 다만, 확장성이 높지 않고, 복잡한 데이터 처리에 한계가 있어 추가적인 개발은 진행 중이지 않다고 합니다.

제품3. 팔란티어 아폴로(Palantir Apollo) - 클라우드 서비스(SaaS)

팔란티어 아폴로(APOLLO) /출처 팔란티어 테크놀로지스 공식 홈페이지 팔란티어 아폴로는 고객사들에게 제공하는 클라우드 서비스의 일종이며, 여러 종류들 중에 SaaS(Software as a Service)에 해당하는 서비스입니다.

고객들에게 데이터를 분석하고 활용할 수 있는 클라우드 서비스를 제공함으로써, 고객사는 기존에 팔란티어의 파운드리나 고담 제품을 이용하면서도 그들 기업 데이터를 아폴로 서비스에서도 활용 가능합니다.

팔란티어는 고객사의 데이터를 중앙에 보관하지 않으며, 소프트웨어 자체를 고객사에 제공하는 형태라고 설명하고 있습니다.

뭐... 아무래도 클라우드가 대세이니 만큼 출시한 제품으로 보입니다. 그럼에도 주목되는 제품인 이유는, 다른 기업이 나닌 기술력에서 인증된 팔란티어에서 제공하는 클라우드이기 때문입니다.

향후 해당 제품에서 발생하는 매출이나, 확보한 고객사들을 모니터링 하면서 그 인기와 실적을 확인해야겠습니다.

2) [PLTR]팔란티어 재무분석

실적

팔란티어 테크놀로지스 2020년 연결요약손익계산서 /출처 팔란티어 테크놀로지스 IR 팔란티어는 꽤나 묵직하고 화려한 고객 레퍼런스를 보유하고 있으나, 실적은 순이익 기준으로 매년 적자를 보이고 있습니다.

매출은 2020년 4분기(3억 2,200만 달러)나 2020년 전체(약 10억 달러)에서 전년 동기에 비해서 약 47% 정도 증가했습니다. 총이익(Gross profit)은 2019년에 비해 2020년에는 약 7억 4,000만 달러로 50% 정도나 증가한 것을 확인할 수 있습니다.

확실히 매출과 총이익에서는 꽤나 높은 성장률을 보였습니다. 팔란티어는 IR홈페이지를 통해 2021년 1분기 매출 성장률 또한 전년 대비 45%로 예상한다고 밝혔습니다(2021년 2월 16일 IR홈페이지 게재 내용).

상당히 아쉬운 부분은 영업손익이 2019년의 2배 수준이며, 순이익 적자 규모도 그에 준하는 수준입니다. 그 원인은 영업마케팅 비용의 증가, 연구개발비의 증가(2배 가량), 그리고 관리비의 증가(2배 가량), 이렇게 3가지로 꼽힙니다.

팔란티어가 기존에는 엔지니어링 인력만으로도 영업마케팅이 가능하다고 했으나, 최근에는 영업마케팅 비용을 대폭 늘린 것으로 보아 경영적인 면에서 변화를 주는 것으로 보입니다.

이것이 2021년에 실적 개선으로 이어진다면, 최소한 순이익 적자 규모가 대폭 낮아진다면, 그러면서 영업이익이 증가한다면 실적 면에서 긍정적인 시그널이 될 것입니다.

재무비율

팔란티어 밸류에이션 지표 /출처 야후 파이낸스 팔란티어의 재무비율은 위와 같이 상당히 고평가임을 확인할 수 있습니다. 시가총액은 400억 달러인데, 한화 50조에 달합니다. 적자 기업인데 말이죠.

PER 또한 104배에 달하는 수준이라 우리나라 기업이었다면 참으로 터무니 없는 고평가였을 겁니다. PSR 또한 36배로 31배인 테슬라보다도 높은 상황입니다(참고로 2021년 4월 20일 현재 테슬라의 PER은 124.67배입니다).

그리고 이후 팔란티어 주가전망에서 활용할 PER Ratio는 3.03배인 상황으로 상당히 고평가임을 알 수 있습니다. 보통 1.0 미만일 때 저평가라는 걸 고려할 때, 현재는 고평가가 맞습니다.

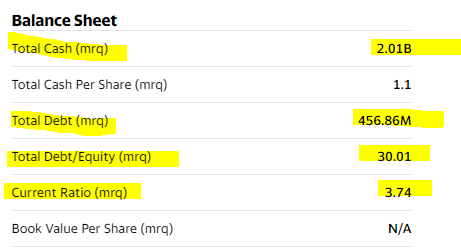

팔란티어 재무비율 요약 /출처 야후 파이낸스 팔란티어의 재무비율을 더 살펴보면, Debt to Equity 비율은 30.01배이며, Current Ratio(유동성 비율)는 3.74배입니다. Current Ratio는 유동자산을 유동부채로 나눈 값으로, 예상보다 유동성 비율은 좋은 편이라 의외였습니다.

또한 현금및현금성자산이 약 20억 달러, 즉 한화로 2조 원이 넘는 규모라는 것에 또 한 번 놀랐습니다.

아마 외부 투자를 상당히 많이 유치해온 모양입니다. 이러한 Cash 규모는 향후 투자 및 인수합병을 통한 기업 규모 증가로도 이어질 수 있어 긍정적입니다.

이러한 돈을 보유하고 있으면서도 영업마케팅 비용을 늘리고, 연구개발비까지 늘렸다는 것은 기업이 성장 의지가 충분히 있다는 자신감의 근원이 되기도 합니다.

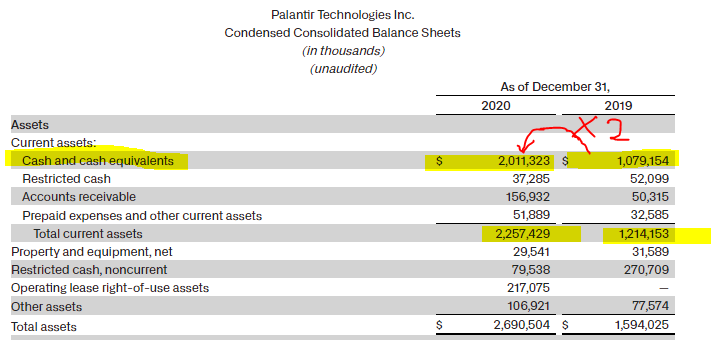

팔란티어 재무제표 중 자산 /출처 팔란티어 테크놀로지스 IR 실제로 팔란티어 재무제표에서도 현금및현금성 자산이 약 20억 달러가 있음을 알 수 있는데, 눈에 띄는 것은 2019년보다 10억 달러 가량이 2020년에 유입되었다는 사실입니다.

이에 따라 유동자산 규모도 약 2배 정도 늘었습니다.

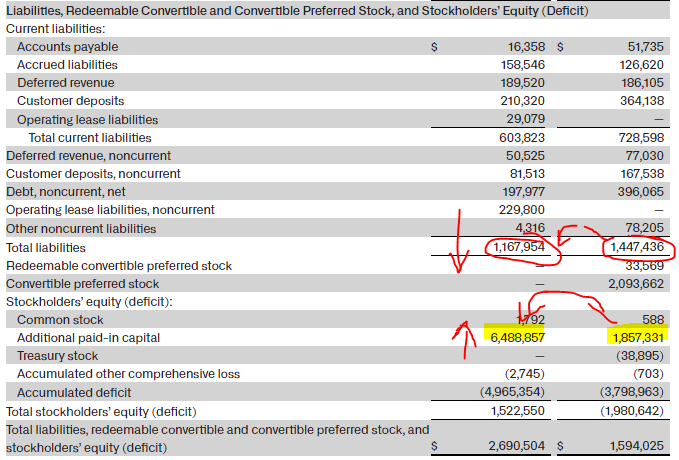

팔란티어 재무제표 중 부채 및 자본 /출처 팔란티어 테크놀로지스 IR 반면, 총 부채 규모는 2019년에 비해 2020년에 20% 정도 낮아졌으며, 자본 유입이 늘면서 재무건전성이 확실히 좋아진 모습을 확인할 수 있습니다.

3) [PLTR]팔란티어 주가전망

출처 야후 파이낸스 마지막으로, 팔란티어 주가전망을 해보면서 글을 마무리하겠습니다. 사실 팔란티어 주가전망치를 정확하게 내는 것은 불가능에 가깝습니다.

영업이익을 기반으로 보통 주가를 산정하거나 주가의 고평가 여부를 판단(PER 등을 이용해서)하는데, 팔란티어는 영업이익 적자에, 순이익은 당연히 적자인, 전형적인 성장주이기 때문에 그렇습니다.

이러한 성장주는 주가의 성장률 및 이익의 성장률을 비교해서 과연 현재 주가의 증가가 합리적인지를 판단하는 게 대표적인 평가방법입니다. 그 지표가 바로 앞서 살펴본 PER Ratio입니다.

공식은 아래와 같습니다.

*PER Ratio = Price growth / EPS growth 복잡하게 생각할 것 없이 주가 성장률과 EPS(주당순이익) 성장률이 동일하다면 해당 성장주가 나름 적정한 평가를 받고 있다고 보시면 됩니다. 그런 점에서 팔란티어의 PEG Ratio가 3.03배라는 것은 고평가 상태임을 나타내는 것입니다.

그러나, 현재 주가가 유지되면서 2021년 이익이 개선된다면 PEG Ratio가 낮아질 것이기 때문에, 팔란티어의 전망을 좋게 보시는 분이라면 이를 매수의 기회로 삼으셔도 좋아 보입니다.

결론적으로, 팔란티어 주가전망치는 PER Ratio가 1.0에 가까워지는 시점의 주가가 팔란티어 주가전망치가 될 것입니다. 만약 팔란티어의 미래를 테슬라와 비슷한 수준으로 보신다면 2.0에 가까워졌을 때도 좋은 타이밍이 될 것이라 생각합니다.

필자의 경우, 팔란티어의 이익 성장률이 현재와 비슷할 것이라는 전제 하에, 그리고 향후 사이버 보안 시장에서 1인자가 될 것이라는 기대감으로, 테슬라와 비슷한 수준의 기업으로 보고 있기에 PEG Ratio가 2.0배에 가까워지는 15달러 선에서 매집할 계획입니다.(물론 기업의 내재 가치가 변하지 않는다면요. 변한다면 전략을 달리할 것입니다)

다만, 해당 종목은 가치주가 아닌 성장주라는 점을 인지하시고, 베팅한다는 생각으로 산업과 기업의 경영 활동, 고객사 모니터링, 실적 개선 여부까지 계속해서 추적해나가심이 현명합니다.

그럼 도움이 되었기를 바라며, 이상으로 [PLTR]팔란티어 주가전망, 과연 적자인데 사도 될까?(ft.저/고평가 판단) 작성을 마치겠습니다.

인생은핏,LIF 올림.

※다시 한 번, 모든 투자 판단의 최종 책임은 다른 누구도 아닌 여러분 자신에게 있습니다. 부디 여러 전문가들의 글과 기업 분석을 토대로 여러분 투자 원칙 하에 건전한 투자를 하셨으면 합니다. 행운을 빕니다.

인생은핏,LIF의 또다른 종목 분석 글 -

해외 종목 : 결제플랫폼 관련주, [PYPL]페이팔(Paypal)

[PYPL]페이팔 주가전망, 단순한 결제관련주가 아닌 이유(ft.벤모/Venmo/비트코인관련주/Paypal)

아래 글은 주식 투자 전문가의 글이 아닌, 일반 개인 투자자가 투자 결정을 위한 보조 수단으로써 조사/분석 목적으로 작성하는 글입니다. 최대한 객관적인 자료들에 기반해 작성하였으나, 해당

lifeisfit.tistory.com

국내 종목 : 서치플랫폼/커머스/엔터테인먼트 관련주, 네이버(NAVER)

네이버 주가전망, NAVER는 과연 지금 고평가일까?(ft.라인주식회사/BTS/하이브/방탄소년단/위버스컴

해당 글은 전문 투자자가 아닌 일반 개인 투자자가 종목 투자 판단을 내리기 전에 조사/분석 목적으로 작성하는 글입니다. 해당 글이 특정 기업에 대한 모든 정보를 담고 있지는 않음을 밝힙니

lifeisfit.tistory.com

'돈버는 꿀팁들' 카테고리의 다른 글

한양이엔지 주가전망, 반도체/우주항공 관련주 두마리 토끼인 이유(ft.삼성전자) (0) 2021.04.27 [UNITY Software]Unity stock price outlook, why unity software stocks are not only game-related stocks (2) 2021.04.25 삼성카드 주가전망, 카드관련주로 여전히 매력적인 이유(ft.마이데이터) (0) 2021.04.14 삼성화재 주가전망, IFRS17 도입이 오히려 투자 기회일까?(ft.배당주/저평가) (0) 2021.04.11 네이버 주가전망, NAVER는 과연 지금 고평가일까?(ft.라인주식회사/BTS/하이브/방탄소년단/위버스컴퍼니) (0) 2021.04.07